【FP監修】変動 or 固定?住宅ローンのそれぞれの仕組みと今後の見通しについて専門家が徹底解説!

20年ぶりの円安や物価上昇、欧米各国の利上げなどのニュースが続き「住宅ローンの金利が上昇するのではないか?」と心配する声が増えています。

今回は住宅ローンを組む際に迷うポイントの一つである変動金利と固定金利について、どこよりも詳しく、それぞれの仕組みや特徴・今後の金利の見通しの考え方について、専門家がわかりやすく解説していきます!

最新の住宅ローン調査結果には変化の兆しも?

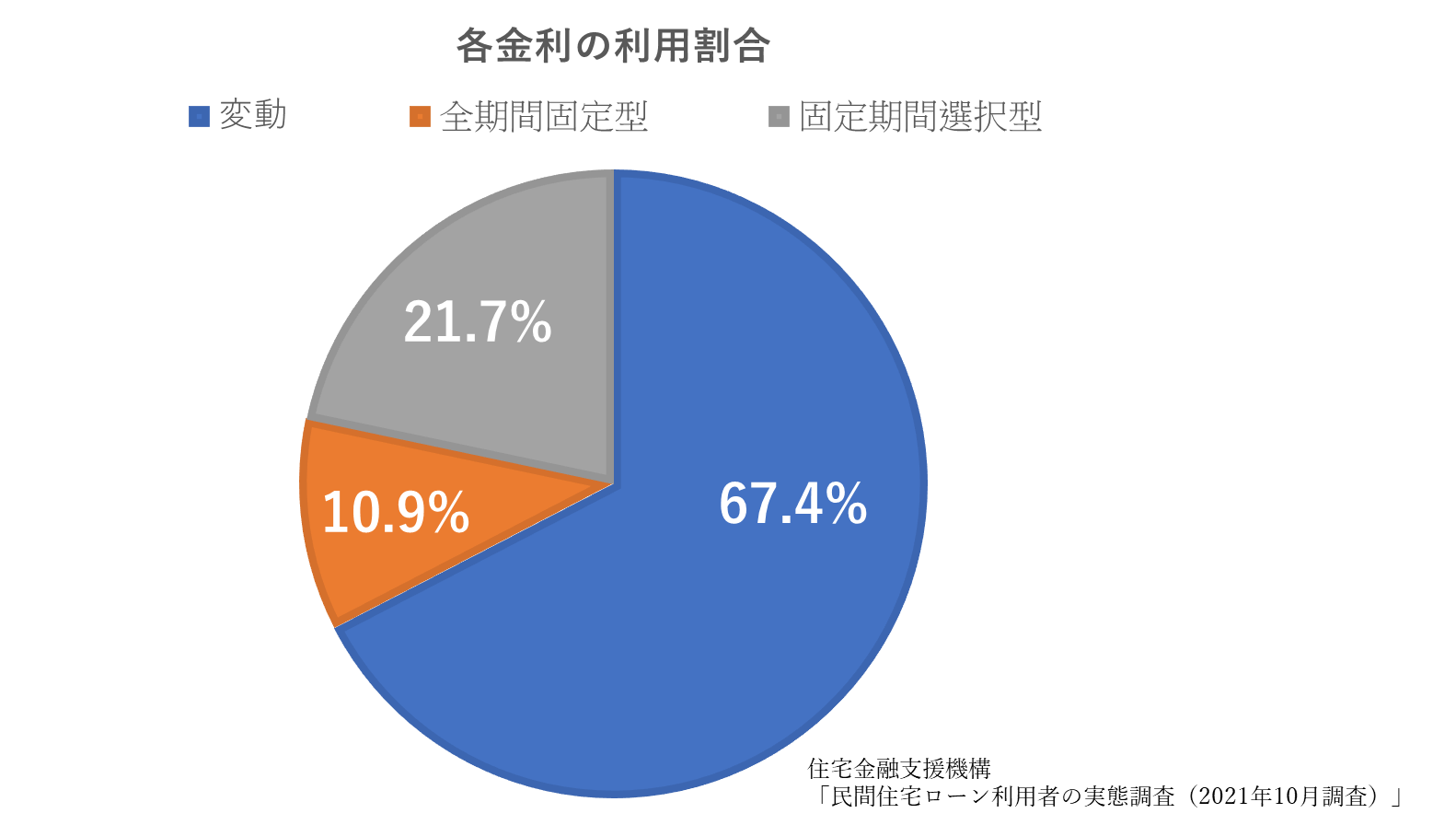

2022年2月22日に公表された「民間住宅ローン利用者の実態調査(2021年10月調査)」によると、住宅ローン利用者の67.4%が変動金利を選択しています。

変動金利の割合は2017年の同調査で初めて5割を越えて以降、ほとんど一本調子で増加してきましたが、今回は前回調査(68.1%、2021年4月調査)からわずかではありますが減少しました。

変動金利の利用者は68.1%→67.4%と減少に転じる

同調査では、今後1年間の住宅ローン金利見通しについて、「現状よりも上昇する」との回答が増加するなど、金利選択の際の利用者の見方に変化が出てきているかもしれません。

これから住宅ローンを利用する方にとって、変動金利と固定金利のどちらが適しているのか、また今後の金利は上昇していくのかについて、現在の金利水準を確認した上で、それぞれの仕組みの解説を交えながら考えてみましょう。

現在の金利動向と月々の返済額の比較

記事執筆時点の2022年6月現在では、都市銀行4行の変動金利は新規借り入れで0.375%~0.475%です。

これは、同じく都市銀行4行の全期間固定金利(35年)の場合の1.33%~1.76%や、フラット35の1.49%(融資率9割以下、取扱金融機関の最頻金利)と比べて非常に低く、その金利差は1%以上になります。

足元の変動金利とフラット35の金利水準で、借入金額ごとに返済当初の月々の返済額をまとめたのが下の表になります。

不動産経済研究所によると、2022年4月の首都圏(東京、神奈川、埼玉、千葉)新築マンションの1戸あたり平均価格は6,291万円ですから、この水準を変動金利で借りた場合とフラット35の場合では、月々の返済額におよそ3万円以上の差が生まれることになります。

近年の住宅ローン利用者の約7割が変動金利を選択してきたことも頷けますね。

変動金利とはいったい何??

筆者も含めて多くの方が利用している変動金利ですが、ご相談者と話しているとその仕組みについてきちんと理解している方は少ないように思います。

変動金利は、借入期間中に適用される金利が半年ごとに変動するタイプの住宅ローンです。

仮に35年間の住宅ローンを組んだとすると、返済期間中の金利は実に70回見直されることになりますので、利用者が「金利が上がったらどうしよう」と不安になることも無理はありません。

しかし、変動金利の金利決定の仕組みを正しく理解することで、今後の見通しをある程度予測することができるのです。

変動金利の仕組み

変動金利は、以下の計算式で決定されます。

基準金利 - 優遇金利 = 適用金利

前述の都市銀行の2022年6月の金利0.375%に当てはめると以下のようになります。

基準金利 2.475% - 優遇金利 2.100% = 適用金利 0.375%

私たちが金融機関のホームページ等で普段目にする変動金利の適用金利(0.375%、実行金利と呼ぶ場合もあります)とは、変動金利の基準となる金利(2.475%、店頭金利と呼ぶ場合もあります)から、各金融機関の割引にあたる優遇金利(2.100%)を差し引いたものになります。

現在は、住宅ローン契約時の優遇金利が全期間にわたって適用される場合が一般的ですので、住宅ローンの返済中に変動金利の適用金利が上がるということは、基準金利が上がったタイミングになるということになります。

優遇金利 → 契約時に決定した金利が全期間にわたって適用される

基準金利 (変動) - 優遇金利 (全期間固定) = 適用金利 (結果的に変動)

では、基準金利はどのように決まり、どのくらい変動するものなのでしょうか?

変動金利の基準金利は、一般的に、金融機関が業績の良い優良企業に対して1年以内の融資を行う際の最優遇貸出金利である短期プライムレートに1%上乗せして決められます。

変動金利の基準金利 = 短期プライムレート + 1%

そして、短期プライムレートは、日本銀行の金融政策によって強力に影響を受ける「無担保コール翌日物」という市場金利などを参考に決定されます。

従って、住宅ローンを検討されている多くの方が心配している「変動金利が上がっていくかどうか」は、短期プライムレートが今後どう動くのか、そして短期プライムレートの金利を左右する日銀の金融政策がどうなっていくのか次第ということがいえるのです。

短期プライムレート → 日銀の金融政策の影響を受ける市場金利によって決定

短期プライムレートの推移

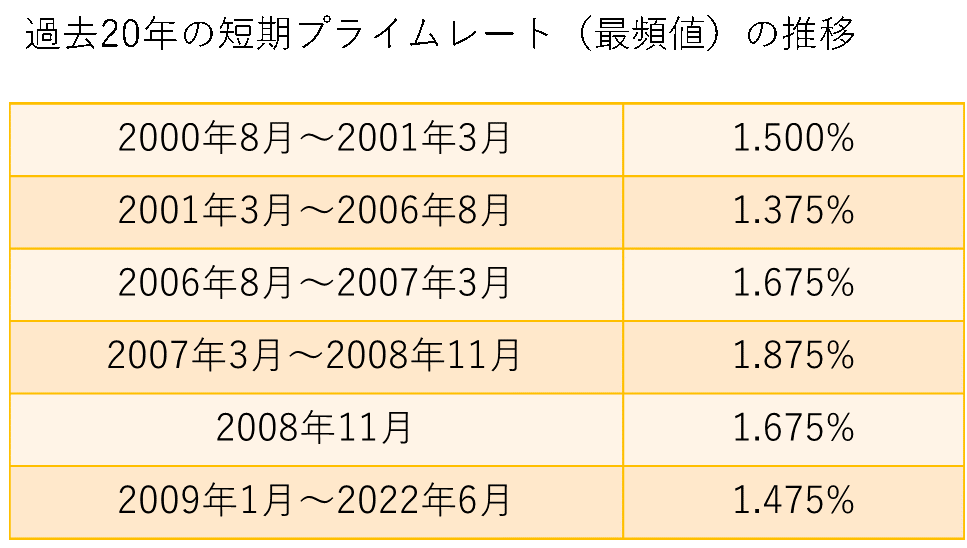

さて、ここからは、今後の変動金利の行方を考えるにあたって、具体的に短期プライムレートの過去の推移を見ていきましょう。

日本銀行のホームページには、1989年から現在に至るまでの都市銀行の短期プライムレートが一覧で掲載されています。

上記の表のとおり、2022年6月時点の短期プライムレートの最頻値(最も多くの数の銀行が採用した金利)は1.475%ですが、これは2009年1月に現在の水準に落ち着いて以降、この13年間にわたって一度も変化がありませんでした。

また、2000年8月以降の過去20年間を見ても、短期プライムレートは1.375%~1.875%の非常に狭いレンジでの推移だったことがわかります。

変動金利の基準金利は「短期プライムレート+1%」ですので、過去20年間の基準金利は2.375%~2.875%だったということになりますね。

そして、仮に優遇金利が2.100%だったとすると、この期間の変動金利の適用金利は0.275%~0.775%ですね。どのように感じられたでしょうか。

足元の20年間については、思ったよりも変動しなかったのだな、という感想の方が多いのではないでしょうか。

固定金利とはいったい何??

今後の金利の見通しを考える前に、固定金利についても見ていきましょう。

固定金利は、借入期間中に適用される金利が一定で変わらないタイプの住宅ローンです。

フラット35に代表される全期間固定型と、「当初○年間○%」など一定期間に固定金利が適用される固定期間選択型があります。

固定期間選択型は、当初期間が過ぎると変動金利となるので、変動金利型に分類される場合もあります。

仮に35年間の住宅ローンを組んだとすると、変動金利とは異なり、返済期間中の金利は常に同じですので、ローン利用者は「金利が上がったらどうしよう」との不安とは無縁です。

固定金利の仕組み

ここでは、固定金利の中でも、特に検討されることの多いフラット35で考えていきましょう。

フラット35は、一般的に、金融機関が業績の良い優良企業に対して、1年を超える融資を行う際の最優遇貸出金利である長期プライムレートに連動している商品です。

フラット35等の固定金利 → 長期プライムレートに連動する

そして、その長期プライムレートは、債券市場における長期国債の流通利回りに連動して決められています。

長期プライムレート → 長期国債の流通利回りに連動して決定

長期プライムレートの推移

長期プライムレートは、短期プライムレートと異なり、長期国債の流通利回りの上下に応じて毎月のように変動してきました。

日本銀行のホームページから、長期プライムレート(みずほ銀行)を確認すると、2022年6月時点は1.20%ですが、過去20年間では0.90%(2016年7月)から2.65%(2006年7月)の間で毎月動いていることがわかります。

このように、従来、長期国債の流通利回りは市場に委ねられており、今後の金利の見通しを予測することは難しいことでした。

しかし、2016年9月に日本銀行が金融政策の枠組みを変えたことにより、それまで短期金利だけだった金利の誘導目標が、長期金利にまで拡大することとなりました。

そう、短期金利と同様に、長期金利も日銀の金融政策によって強力に影響を受けるようになったのです。

従って、現在は、固定金利についても、長期プライムレートが連動する長期国債の流通利回りがどう動くのか、そして長期国債の流通利回りを左右する日銀の金融政策がどうなっていくのか次第ということがいえるのです。

長期プライムレート ← 現在は、日銀の金融政策の影響を受ける長期国債の利回りによって決定

ここまで、住宅ローンの変動金利と固定金利の仕組みについて解説してきました。その仕組みは全く異なるということがわかります。

ひとくちに「金利が上がる」といっても、それが短期金利なのか長期金利によって、影響を受ける住宅ローンのタイプも変化するのです。

具体的には、仮に長期金利が上がったとしても短期金利が上がるとは限らないということです。

日本銀行の金融政策

さて、短期だけでなく、長期プライムレートにも影響を与えるようになったとお伝えした日本銀行の金融政策ですが、具体的には、2016年9月に導入された、2%の「物価安定の目標」と「長短金利操作付き量的・質的金融緩和」のことを指します。

難しい言葉にたじろいでしまいそうですが簡単にいうと

「日本の物価が安定的に2%を超えるまで現在の金融緩和を続けますよ」

「長期金利と短期金利の水準をコントロールしますよ」

という日銀の約束のことです。

この「長期金利と短期金利の水準をコントロールする」というところがポイントで、2022年6月現在の具体的な水準は以下になります。

- 短期金利 -0.1%

- 長期金利 ゼロ%程度(上限0.25%程度)

この日本銀行の金融政策が修正されるのではないか、具体的には長期金利の水準を「ゼロ%程度(上限0.25%程度)」から少し上げるのではないか、と一部で予想されています。

というのも、日銀の金融政策における長期金利の水準は、過去に2度引き上げられたことがあるからです。

具体的には、2016年のマイナス金利政策導入の当初は「ゼロ%程度(上限0.10%程度)」と置いていたものを、2018年7月には「ゼロ%程度(上限0.20%程度)」に、2021年3月には現在の水準である「ゼロ%程度(上限0.25%程度)」へと修正してきました。

近いうちに、再び長期金利の誘導目標が上げられるのでないか、というように予想されているのですね。

仮に変更されたとすると、それに伴って長期国債の流通利回りが上がり、結果的にフラット35等の固定金利が上昇することとなります。

一方で、お気づきの通り、日銀の金融政策における短期金利については、2016年のマイナス金利政策導入以降、これまで変更はありません。

マーケットにおいても、短期金利について近いうちに変更があると見る向きはないようです。

それは結果的に、変動金利には影響がないということでもあります。

住宅ローンの検討にあたっては、現在の水準と合わせて、今後の日銀の金融政策に注目ですね。

まとめ

ここまでで変動金利と固定金利の違いや、今後の金利動向の見通しについて解説をしてきました。

どの住宅ローンが自分にとってベストなのか?ということは、専門家の私たちでも実際に状況をお聞きしてみないと判断できない、というのが結論になります。

ここ最近では気軽に専門家であるFPへ相談が可能なサービスも登場しています!

「まずは気軽にお金のことを相談してみたい!」という方にお勧めなのが、Moneypediaのオンライン相談サービスです。

保険や資産運用、お金のことをいつでも・どこでも・気軽に・何度でも専門家に相談することが出来ます。

まずは一度、下記リンクからご相談されてみてはいかがでしょうか。

Moneypediaのオンライン相談サービス